Was ist DAC7?

DAC7 ist eine Verordnung der Europäischen Union, die Online-Plattformen verpflichtet, bestimmte Benutzerinformationen an die Steuerbehörden zu melden. Diese Verordnung gilt für alle unabhängigen Performer und Studios in der Europäischen Union (das Vereinigte Königreich hat diese Regeln ebenfalls übernommen), die unsere Plattform (sowie andere Peer-to-Peer-Camming-Plattformen) nutzen.

Warum benötigt ihr meine Informationen?

Gemäß DAC7 müssen wir als europäischer Wohnsitzstaat spezifische Informationen über Performer erfassen und einreichen, die innerhalb der EU steuerpflichtig sind. Dies dient der Transparenz und Einhaltung der EU-Steuervorschriften.

Welche Informationen werden erfasst?

Die erfassten Informationen umfassen Identifikationsdetails wie Ihren rechtlichen Namen, Ihre Adresse und Ihre Steueridentifikationsnummer (TIN oder Codice Fiscale in Italien) sowie alle weiteren notwendigen Angaben gemäß den DAC7-Richtlinien. Wir informieren Sie über das absolute Minimum an benötigten Informationen.

Wann und wie sollte ich diese Informationen bereitstellen?

Wir werden diese Informationen ab Ende November 2024 sammeln. Beim Einloggen erhalten Sie Anweisungen zur sicheren Übermittlung Ihrer Daten. Die Art Ihrer Aktivitäten auf der Plattform wird dabei nicht offengelegt.

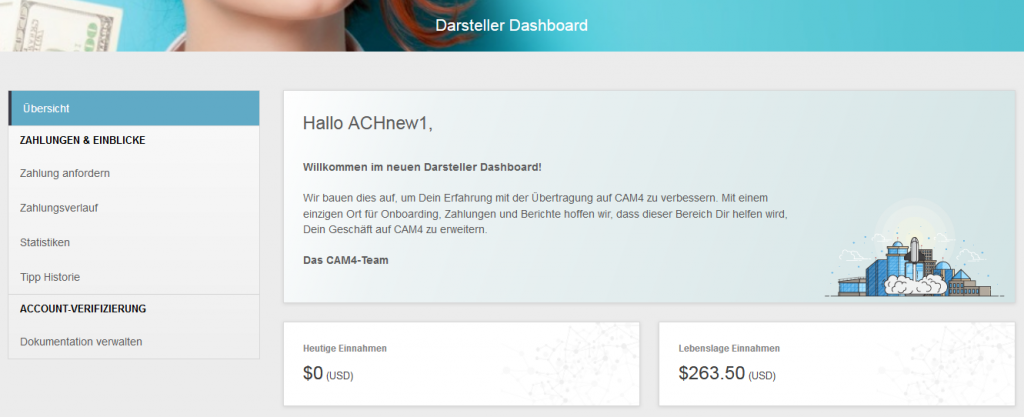

Was passiert, wenn ich die erforderlichen Informationen nicht bereitstelle?

Ab Januar 2025 können unabhängige Performer oder Studios, die die erforderlichen Informationen nicht bereitstellen, keine Zahlungen erhalten. Bitte beachten Sie: Dies gilt auch für Trinkgelder in Form von Tokens. Obwohl Trinkgelder in Form von Tokens nicht in die von uns einzureichenden Informationen einbezogen sind, können sie dennoch nicht verwendet werden, bis wir Ihre korrekten Informationen vorliegen haben.

Wie werden meine Informationen verwendet?

Ihre Informationen werden ausschließlich zur Erfüllung der DAC7-Anforderungen verwendet. Sie werden den zuständigen EU-Steuerbehörden gemäß den gesetzlichen Vorgaben gemeldet und gemäß den Datenschutzbestimmungen behandelt. Es wird niemand nach der Art Ihrer Tätigkeit fragen, und wir melden diese auch nicht.

Wird ein Bericht jährlich oder nach jeder Zahlung an die Behörden übermittelt?

Am 31. Januar 2025 wird eine Datei gesendet, die den Zeitraum vom 1. Januar 2024 bis zum 31. Dezember 2024 abdeckt. Die Daten in dieser Datei werden vierteljährlich aufgeteilt.

Zukünftige Einreichungen erfolgen vierteljährlich. Zum Beispiel wird die am 30. April 2025 eingereichte Datei den Zeitraum vom 1. Januar 2025 bis zum 31. März 2025 abdecken.

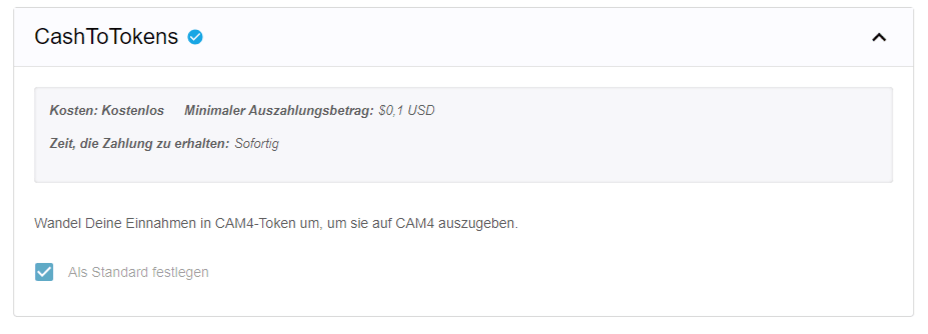

Muss ich Informationen bereitstellen, auch wenn ich meine Trinkgelder in Tokens umwandle?

Ja, Sie müssen die angeforderten Informationen ausfüllen, auch wenn Sie Ihre Trinkgelder in Tokens umwandeln, da Tokens weiterhin als Zahlungsmethode gelten. Solange diese Tokens jedoch auf unserer Plattform verbleiben, gelten sie nicht als Einkommen und werden nicht als solches gemeldet.

Warum ist das Vereinigte Königreich in die DAC7-Meldepflichten einbezogen?

Obwohl DAC7 spezifisch für die EU gilt, hat das Vereinigte Königreich ähnliche Regeln eingeführt, um sich an internationale Standards für Steuertransparenz anzupassen. Diese Regeln basieren auf globalen Bemühungen, sicherzustellen, dass Einkommen, das auf digitalen Plattformen erzielt wird, angemessen gemeldet wird.

Was ist, wenn ich keine feste Adresse habe?

Wir sind verpflichtet, von allen Nutzern korrekte Adressinformationen zu sammeln. Wir verstehen, dass einige unserer Nutzer keine feste Adresse haben. Wenn dies auf Sie zutrifft, empfehlen wir, einen sachkundigen Berater oder Rechtsanwalt zu konsultieren, der Ihnen eine auf Ihre Situation zugeschnittene Beratung geben kann.

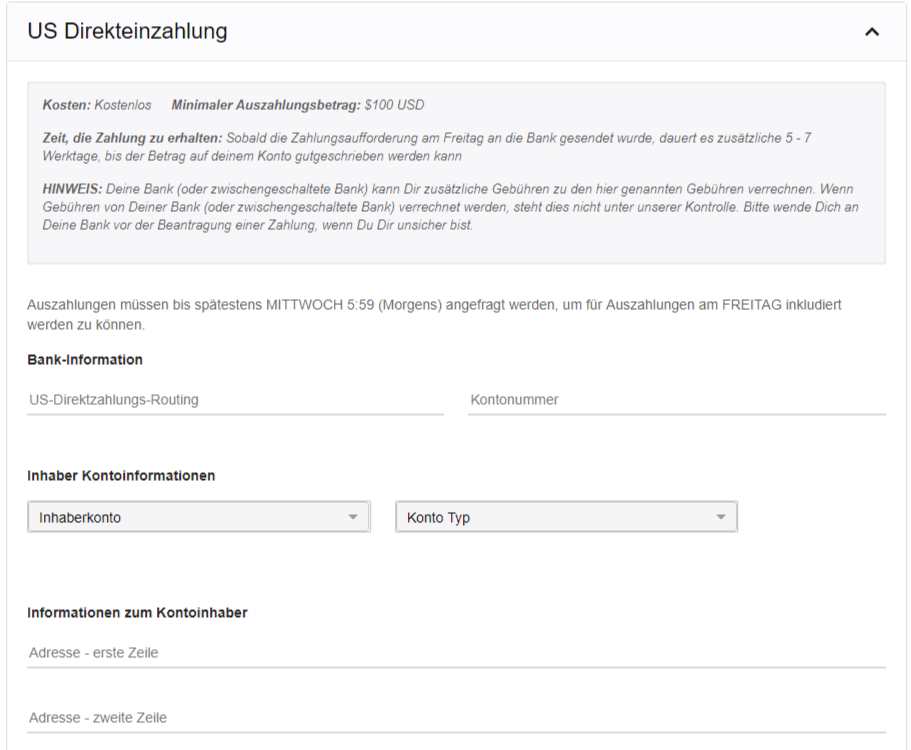

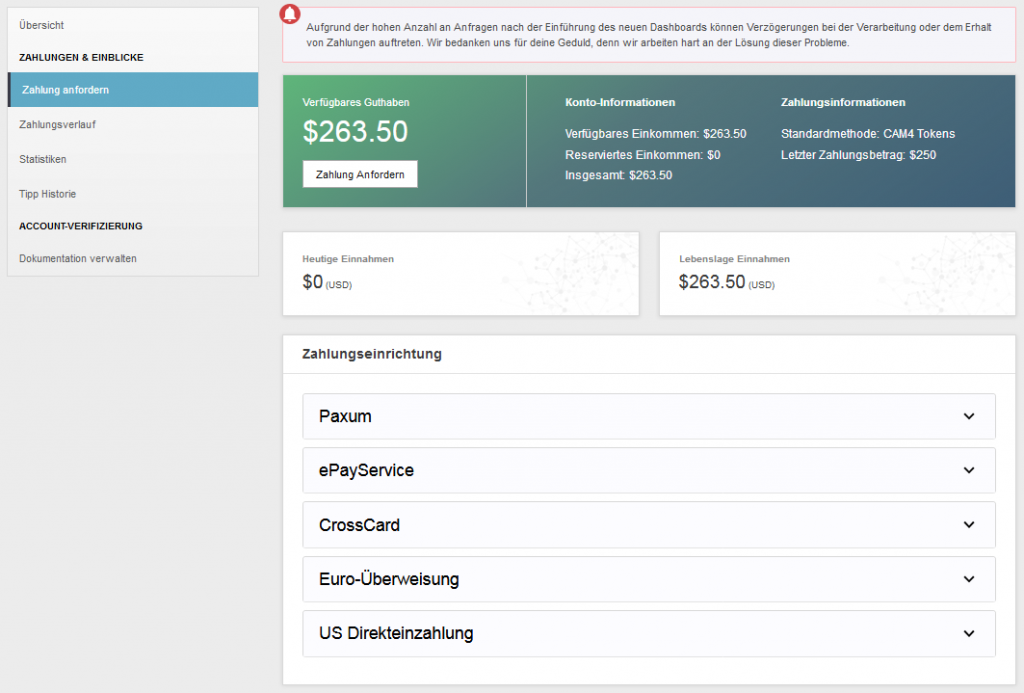

Wen kann ich kontaktieren, wenn ich weitere Fragen zu Zahlungen habe?

Bitte kontaktieren Sie unser Zahlungsteam unter payments@cam4.com.

Wo finde ich meine Steueridentifikationsnummer (TIN)?

- Steuerdokumente: Überprüfen Sie Ihre vorherigen Steuererklärungen oder offiziellen Steuerdokumente, da die TIN dort häufig aufgeführt ist.

- Behördliche Schreiben oder Mitteilungen: Sehen Sie in der Korrespondenz Ihrer Steuerbehörde nach (z. B. HMRC im Vereinigten Königreich oder AEAT in Spanien).

- Gehaltsabrechnungen oder Beschäftigungsnachweise: Arbeitgeber führen Ihre TIN oft auf Gehaltsabrechnungen oder Steuerformularen wie P60s im Vereinigten Königreich auf.

- Bankauszüge oder Finanzdokumente: Einige Finanzinstitute verwenden Ihre TIN für Steuerberichterstattungszwecke und zeigen diese möglicherweise auf bestimmten Dokumenten an.

- Online-Portale der Steuerbehörden: Viele Länder bieten Online-Zugriff auf Steuerinformationen an. Möglicherweise müssen Sie sich auf der Website Ihrer lokalen Steuerbehörde anmelden.

- Kontakt mit Ihrer Steuerbehörde: Wenn Sie sie nicht finden können, wenden Sie sich an Ihr lokales Steueramt oder Ihre Behörde. Sie müssen möglicherweise Ihre Identität nachweisen.

Bitte nutzen Sie diese Anleitung, um Ihre Steueridentifikationsnummer (TIN) in jedem dieser Länder zu finden.